Crédit immobilier :La reprise s’accélère en France

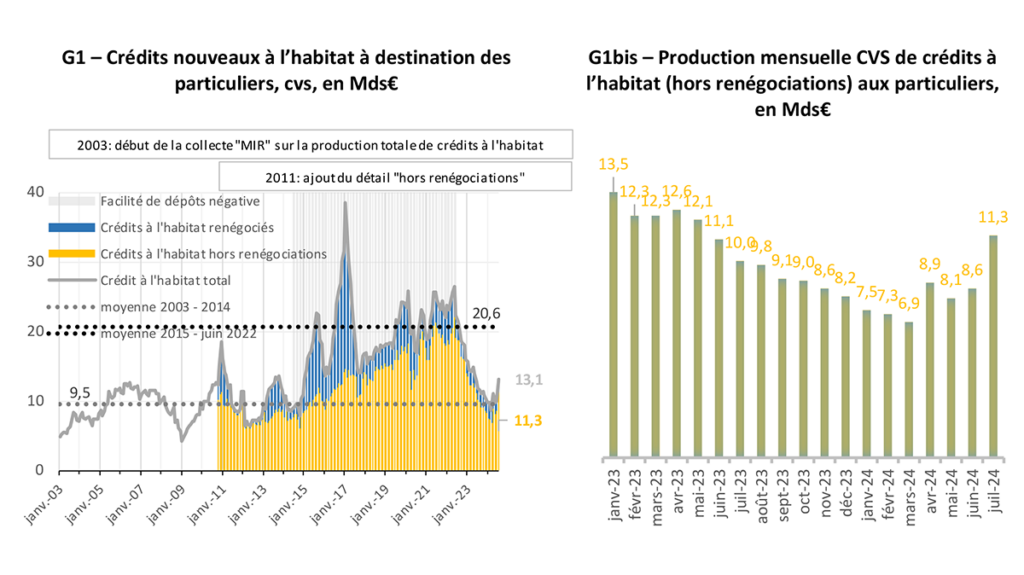

Crédit immobilier, en juillet 2024, le marché du crédit immobilier en France a montré des signes de reprise notable. On atteint 11,3 milliards d’euros de nouveaux crédits à l’habitat, selon les chiffres publiés par la Banque de France. Ce montant représente le niveau le plus élevé depuis mai 2023. Il traduit une augmentation significative de 64 % par rapport au point bas observé en mars.

Quels sont les facteurs qui favorisent la reprise du crédit ?

Cette relance du crédit immobilier est favorisée par plusieurs facteurs, notamment la baisse des taux d’intérêt, la diminution des prix immobiliers, et une légère amélioration du pouvoir d’achat des ménages. En effet, après une forte hausse des taux orchestrée par la Banque centrale européenne (BCE) pour contrer l’inflation. Néanmoins, une détente s’est opérée en juin avec une baisse d’un quart de point des taux directeurs de la BCE. Cette baisse, bien que modeste, a eu un effet tangible sur le marché immobilier.

Source : Banque de France ; premier point disponible : janvier 2003 (octobre 2010 pour la production hors renégociations) ; dernier point affiché : juillet 2024

En parallèle, le taux d’intérêt moyen des nouveaux prêts baisse jusqu’à 3,64 % en juillet. Ce qui marque un recul par rapport au pic de 4,17 % en janvier. Cette tendance devrait se poursuivre, selon l’Observatoire Crédit Logement/CSA, qui prévoit une nouvelle baisse des taux en août.

Quelles sont les perspectives pour le crédit immobilier ?

Les courtiers en crédit se montrent optimistes face à cette reprise. Après une traversée durant ces deux https://www.banque-france.fr/fr/publications-et-statistiques/statistiques/panorama-des-prets-lhabitat-des-menagesannées difficiles marquées par une chute des transactions. Les banques françaises retrouvent également une certaine dynamique commerciale, soutenue par la reconstitution progressive de leurs marges.

Cependant, malgré cette embellie, un retour aux niveaux records de la période 2015-2022 reste peu probable à court ou moyen terme. En effet, les taux d’intérêt, bien qu’en baisse, demeurent plus élevés que les taux quasi nuls de cette période. De plus, l’incertitude politique en France continue de peser sur l’investissement locatif, un segment sensible aux questions de fiscalité. Notamment, les primo-accédants représentent désormais 50 % des nouveaux crédits, une hausse notable par rapport à 40 % il y a trois ans.

Les professionnels du secteur cherchent des solutions pour aider les primo-accédants et proposent des alternatives intéressantes auprès du gouvernement. Mais celui-ci donnera t’il suite ?

Aussi, bien que la reprise s’enclenche bien. Néanmoins, elle s’annonce modérée et dépendante de l’évolution des politiques monétaires et du contexte économique.

Vous avez un projet d'achat immobilier ?

Comments are closed.

Bonjour ! Merci pour cet article sur la reprise des crédits immobiliers en France. C’est un sujet très intéressant, surtout pour ceux qui cherchent à acheter un logement. Je suis actuellement en train de réfléchir à l’achat d’une maison, et j’ai remarqué que les prix immobilier nancy (https://www.lesagencesimmo.fr/biens-immobiliers/nancy-54/tous) commencent à évoluer. Avec la reprise des crédits, je me sens un peu plus confiant dans mon projet. J’ai commencé à comparer les offres des banques, et je vois qu’il y a de meilleures conditions qu’avant. Cela m’encourage à aller de l’avant. Cependant, je reste prudent, car les prix peuvent encore fluctuer. J’espère que la tendance positive se maintiendra pour que je puisse trouver une maison qui me plaît sans trop dépasser mon budget. Cet article m’a vraiment aidé à y voir plus clair sur le marché actuel. Merci encore pour ces informations utiles ! Elles me soutiennent dans mes recherches.

Bonjour,

Nous vous remercions pour ce petit message et nous sommes heureux d’avoir pu vous apporter de l’aide.

En effet, l’achat d’un bien immobilier est une étape importante et il est nécessaire d’avoir toute les clés en main pour prendre de bonnes décisions.

N’hésitez pas à partager nos articles à vos relations vous pouvez aider d’autres personnes 😉