Crédit immobilier : une bonne nouvelle pour les Primo-Accédants en 2024

Les crédits immobilier connaissent une dynamique encourageante en 2024, avec des signes de reprise. Selon les récentes données de la Banque de France, les banques augmentent progressivement la production de prêts immobiliers, offrant ainsi des perspectives positives pour les primo-accédants. Cette amélioration du marché est principalement due à la baisse continue des taux d’intérêt, rendant l’accession à la propriété plus accessible que jamais pour les nouveaux acheteurs.

Sommaire

Une reprise notable de la production de crédits immobiliers ?

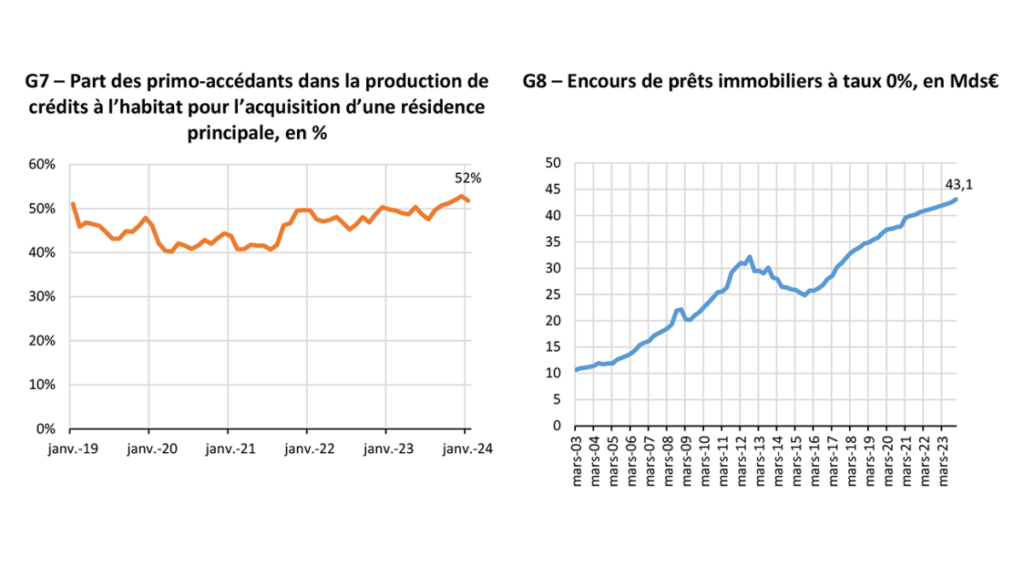

En juin 2024, la production de prêts immobiliers a atteint 8,6 milliards d’euros. Ce qui marque une hausse de plus de 6% par rapport au mois précédent. Ce chiffre témoigne du retour en force des banques sur le marché du crédit immobilier, après une période de ralentissement. Cette reprise est particulièrement bénéfique pour les primo-accédants. En effet, ils représentent désormais une part croissante des nouveaux emprunteurs.

Source : Banque de France ; dernier point affiché : janvier 2024 (G7) et décembre 2023 (G8)

La baisse des taux d’intérêt des crédits immobilier est elle un atout pour les primo-accédants ?

L’un des facteurs clés de cette reprise est la baisse continue des taux d’intérêt. En 2024, les taux d’intérêt sur les prêts immobiliers ont atteint des niveaux historiquement bas. Ce qui réduit considérablement le coût des emprunts pour les primo-accédants. Cette baisse des taux est un levier crucial pour faciliter l’accès à la propriété, en rendant les mensualités plus abordables et en améliorant le taux d’endettement des ménages.

L’utilisation accrue des marges de dérogation est elle positive ?

Grâce à l’utilisation accrue des marges de dérogation autorisées par le Haut Conseil de Stabilité Financière (HCSF), les banques bénéficient davantage de flexibilité pour accorder des prêts à des ménages. Ceux dont le taux d’endettement dépasse théoriquement la limite fixée à 35%. Cette flexibilité permet de financer davantage de projets d’accession à la propriété. Notamment pour ceux qui achètent leur premier logement. Les primo-accédants, souvent confrontés à des contraintes budgétaires plus strictes, bénéficient directement de cette adaptation des critères d’octroi de prêts.

Comment l’allongement des durées de crédits immobilier est elle bénéfique ?

En parallèle de la baisse des taux, les conditions pour obtenir un crédit immobilier continuent de s’améliorer. Ceci grâce à des offres de prêts sur des durées plus longues, allant jusqu’à 25 ou 30 ans. Cet allongement des durées de remboursement réduit les mensualités. Ce qui permet à un plus grand nombre de ménages, notamment les jeunes et ceux qui disposent de revenus modestes, de devenir propriétaires. Cette tendance est particulièrement avantageuse pour les primo-accédants. En effet, ils peuvent ainsi accéder plus facilement au financement de leur résidence principale.

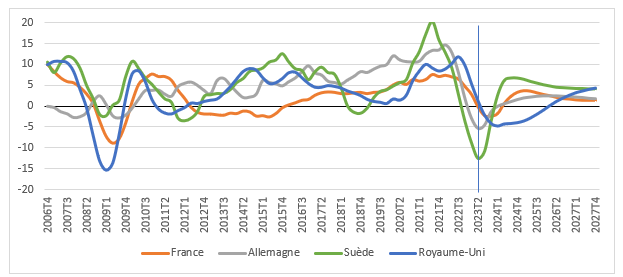

Croissance nominale des prix de l’immobilier résidentiel (par an, %)

Sources : Oxford Economics, AEW

En conclusion, les récentes évolutions du marché du crédit immobilier en 2024 offrent des perspectives particulièrement encourageantes pour les primo-accédants. La baisse des taux d’intérêt, combinée à une flexibilité accrue des banques et à des durées de prêt plus longues, permet à un plus grand nombre de ménages d’accéder à la propriété. Ces conditions favorables marquent un tournant positif pour ceux qui souhaitent acheter leur premier logement, leur offrant des opportunités de financement plus accessibles et avantageuses.

Vous avez un projet d'achat immobilier ?