Droits de succession : essayons de comprendre cet impôt controversé

Les droits de succession sont un sujet qui suscite de nombreuses interrogations et souvent des inquiétudes. Cet impôt, qui s’applique lors de la transmission d’un patrimoine à la suite d’un décès, est régulièrement au cœur des débats politiques et économiques. Il est parfois mal compris. Tant en ce qui concerne ses montants, que les éventuelles exonérations ou niches fiscales. Pour y voir plus clair, voici six questions clés sur les droits de succession.

Sommaire

Qu’est-ce que les droits de succession ?

Les droits de succession sont un impôt qui se préleve sur les biens transmis aux héritiers, après le décès d’une personne. Ils s’appliquent à l’ensemble du patrimoine du défunt. Aussi bien sur des biens immobiliers, des comptes bancaires que des actions ou objets de valeur. Le montant des droits à payer dépend de plusieurs critères : la valeur du patrimoine, le lien de parenté avec le défunt, ainsi que certaines exonérations et abattements en vigueur.

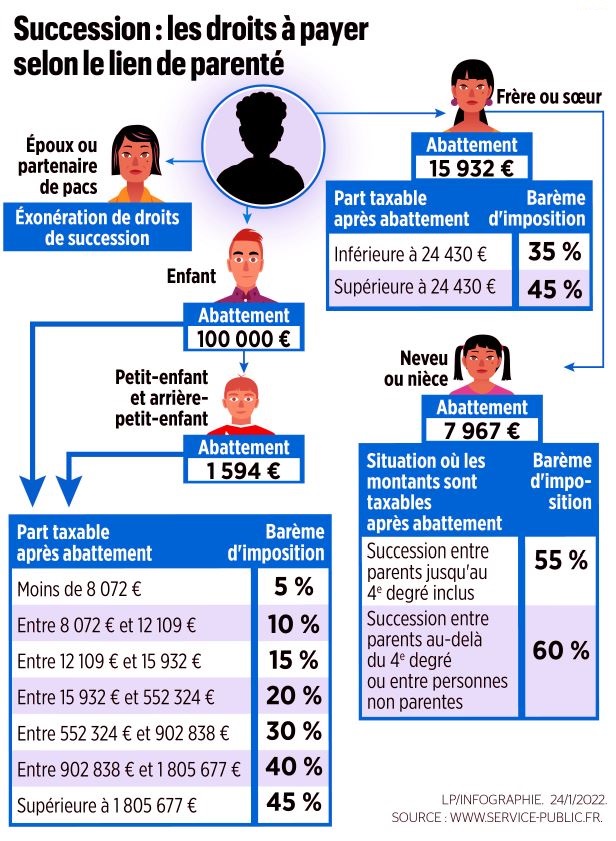

En France, cet impôt est progressif. C’est à dire que plus le patrimoine transmis est conséquent, plus le taux de taxation augmente. Les taux varient de 5 % à 45 % selon les tranches. Ce qui fait des droits de succession l’un des impôts les plus impopulaires dans le pays.

Quels sont les abattements en vigueur ?

L’État prévoit des abattements, c’est-à-dire des montants non soumis à l’impôt. Ces abattements varient en fonction du lien de parenté entre le défunt et l’héritier :

Pour les enfants : l’abattement est de 100 000 euros par enfant et par parent.

Pour les petits-enfants : l’abattement est de 1 594 euros par grand-parent.

Pour les frères et sœurs : l’abattement est de 15 932 euros. Cependant et il est possible, sous certaines conditions, de ne pas être soumis aux droits de succession.

Pour les neveux et nièces : l’abattement est de 7 967 euros.

Pour les conjoints survivants et partenaires de PACS : totalement exonérés de droits de succession.

Ces abattements permettent de réduire significativement le montant des droits à payer, en particulier pour les successions familiales directes.

Quelles sont les niches fiscales en matière de succession ?

Il existe plusieurs dispositifs qui réduisent ou optimise les droits de succession, souvent qualifiés de “niches fiscales”. Tout d’abord, le don manuel. Il est possible de faire des donations de son vivant, ce qui permet d’anticiper la succession et de profiter d’abattements renouvelables tous les 15 ans. Chaque parent peut ainsi donner jusqu’à 100 000 euros à chaque enfant tous les 15 ans, sans payer d’impôt.Ensuite, les contrats d’assurance-vie qui bénéficient d’un régime fiscal avantageux. En effet, les sommes versées avant l’âge de 70 ans sont en grande partie exonérées de droits de succession. Ceci jusqu’à 152 500 euros par bénéficiaire. Enfin, les donations de biens immobiliers en nue-propriété. Ce mécanisme permet de transmettre un bien tout en conservant l’usufruit. C’est-à-dire que vous avez le droit d’en jouir jusqu’à votre décès. Cela permet de réduire la base taxable.

Ces dispositifs offrent des opportunités d’optimisation, mais nécessitent souvent un accompagnement juridique pour en tirer le meilleur parti.

Quels sont les montants des droits de succession ?

Le montant des droits de succession dépend de la valeur du patrimoine transmis. Ceci s’effectue après application des abattements, et dépend du lien de parenté avec le défunt. Les taux d’imposition varient en fonction de ce dernier.

Pour les enfants : les taux vont de 5 % à 45 %, selon le montant hérité.

Pour les frères et sœurs : le taux est de 35 % ou 45 %.

Pour les neveux et nièces : le taux est de 55 %.

Pour les personnes sans lien de parenté : le taux est de 60 %.

Plus la somme transmise est élevée, plus le taux appliqué est important, ce qui peut entraîner des droits de succession très lourds pour les patrimoines importants.

N’hésitez pas à faire une estimation de vos droits de succession ici

Y a-t-il des exonérations possibles ?

Oui, certaines successions bénéficient d’exonérations totales ou partielles. Les conjoints survivants et les partenaires de PACS bénéficient d’une exonération totale de droits de succession. Certaines situations particulières permettent également de réduire voire d’éviter cet impôt.

Les successions d’entreprises familiales : sous certaines conditions, la transmission d’une entreprise peut bénéficier d’une exonération partielle (jusqu’à 75 %) des droits de succession.

Les successions agricoles : il existe des exonérations spécifiques pour la transmission de terres agricoles ou d’exploitations agricoles, à condition que l’héritier s’engage à les conserver pendant un certain temps.

Vers une réforme des droits de succession ?

Les droits de succession sont régulièrement au cœur des débats politiques. Certains plaident pour une réduction de cet impôt. En effet, ils estiment que les droits de succession pénalisent trop lourdement les héritiers, en particulier dans les classes moyennes et populaires. D’autres, au contraire, souhaitent une réforme pour rendre la fiscalité plus progressive. ceci afin de limiter les niches fiscales qui bénéficient principalement aux plus fortunés.

Récemment, plusieurs propositions sont en cours pour relever les abattements, notamment pour les transmissions entre parents et enfants, et pour simplifier les démarches administratives liées aux successions. Si une réforme n’est pas encore actée, il est probable que ce sujet reste un enjeu majeur dans les années à venir. Ceci compte tenu de l’importance que les Français accordent à la transmission de leur patrimoine.

En conclusion, les droits de succession, bien que complexes et impopulaires, sont un impôt incontournable lors de la transmission d’un patrimoine. Il est essentiel pour les héritiers et les futurs transmetteurs de bien comprendre les règles en vigueur. Pour tout ce qui concerne les abattements et les dispositifs d’optimisation possibles pour éviter de lourdes surprises. Face à l’évolution des mentalités et des revendications, une réforme pourrait bien redessiner prochainement les contours de cet impôt clé dans la gestion du patrimoine familial.

Vous avez un projet d'achat immobilier ?